- Paušalno – gde država određuje vaše mesečne izdatke za porez i socijalne doprinose

- Samooporezivanje1 – vodite poslovne knjige i na oporezivi dobitak na kraju poslovne godine plaćate 10%

Ukoliko se planira promet manji od 6.000.000,00 dinara i ukoliko je u pitanju delatnost za koju je moguće paušalno oporezivanje, pred budućeg preduzetnika postavlja se pitanje ekonomske računice.

I uglavnom se pitanje svodi na to: koji oblik oporezivanja sa sobom nosi manje izdataka?

Kao odgovor na ovo pitanje u mnogome može pomoći kalkulator za preduzetnike.

Kako biste došli do približno tačnog poređenja neophodno je da raspolažete sledećim informacijama:

- Visini godišnjeg iznosa paušalno utvrđenog prihoda za vašu delatnost (predlog je kontaktirati Poresku upravu i informisati se o pretpostavljenoj visini prihoda),

- Pretpostavljenim iznosima troškova poslovanja koje ćete imati u toku godine (troškovi u vezi izrade proizvoda ili pružanja usluge, troškovi za računovođu, komunalne usluge, takse i drugo) – potrebno za samooporezivanje,

- Pretpostavkom o iznosu godišnjeg prihoda – potrebna samo za samooporezivanje,

- Visini mesečne osnovice za ličnu zaradu2 (minimalna mesečna osnovica iznosi oko 24.000,00 dinara i 99% preduzetnika se odluči upravo za ovaj iznos bruto lične zarade, jer on podrazumeva najmanje izdatke za socijalne doprinose) – očekuje se da ćete ovde uneti iznos od 24.000,00 dinara

Kada prikupite potrebne informacije, unesite ih u otključana polja i dobićete uporedni pregled izdataka.

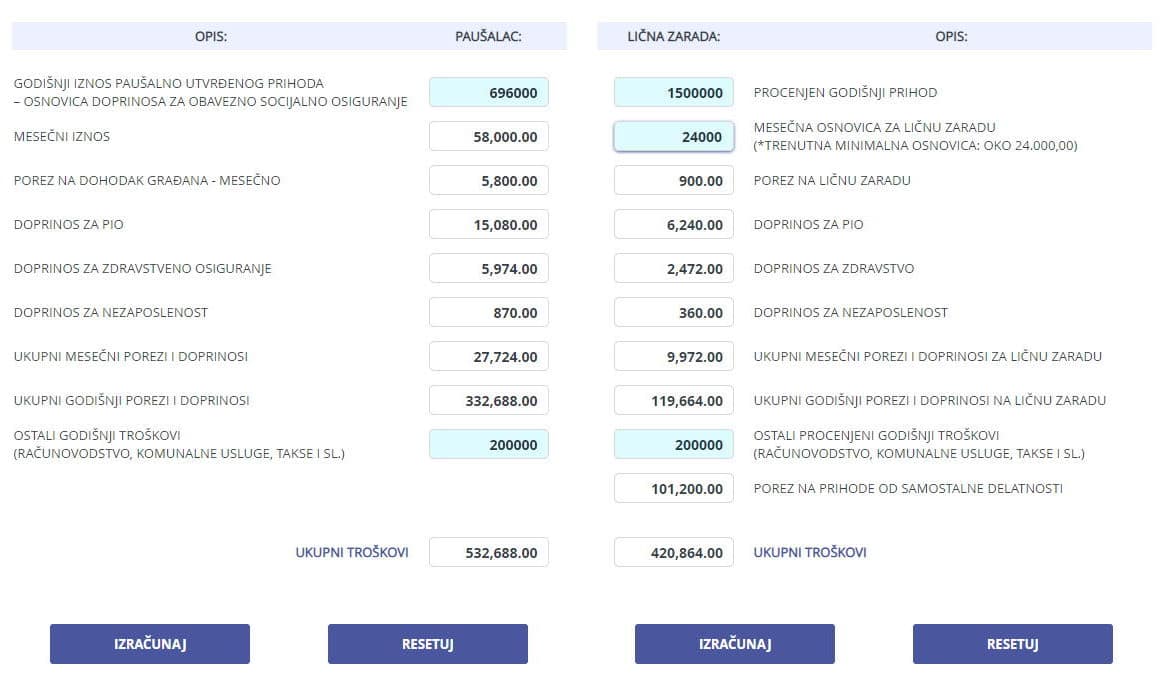

Primer preduzetnika sa šifrom delatnosti 62.01 na teritoriji opštine Novi Sad

- Godišnji iznos paušalno utvrđenog prihoda je oko 696.000,00 (mesečni 58.000,00 dinara)

- Pretpostavljeni troškovi na godišnjem nivou su oko 200.000,00 dinara (za računovođu, električnu energiju, zakup, računarsku opremu i slično) – stavljeni su isti troškovi za paušal i samooporezivanje iako su troškovi računovođe sigurno nešto viši za obveznika koji vodi poslovne knjige

- Pretpostavljeni godišnji prhod je 1.500.000,00 dinara

- Mesečna osnovica za ličnu zaradu – odabrana najniža – oko 24.000,00 dinara

Kada smo ove podatke uneli u tabelu dobili smo sledeći rezultat:

Kao rezultat smo dobili da u slučaju ispunjenja pretpostavki, samooporezivanje nosi manje izdatke za dotičnog preduzetnika (420.864,00 < 532.688,00)3.

Treba još eventualno uzeti u obzir da je PIO doprinos, kao i doprinos za nezaposlenost kod paušalca veći nego kod samooporezivanja što u budućnosti može imati uticaja na visinu penzije, odnosno naknade za nezaposlene.

Napomene:

1 Ukoliko je oporeziva dobit preko cca 20.000,00 EUR, postaćete obveznik godišnjeg poreza na dohodak građana – više na https://aktivasistem.com/news/godisnji-porez-na-dohodak-gradjana

2 Postoji mogućnost da se odlučiti da ne isplaćujete ličnu zaradu, ali za nas je to krajnje nelogična opcija koja može da prouzrokuje znatne troškove za socijalne doprinose po iskazivanju pozitivnog rezultata na kraju poslovne godine.

3 Ukoliko je lice negde već zaposleno kod obe računice za obe opcije treba oduzeti troškove doprinosa za zdravstvo i nezaposlenost (pomnožene sa 12 meseci), što može da izmeni krajnju računicu – koristite opciju “preduzetnik u radnom odnosu”.